- Fashion

Moncler rileva Stone Island, per mercato operazione strategica

Famiglia Rivetti entra nella holding di controllo

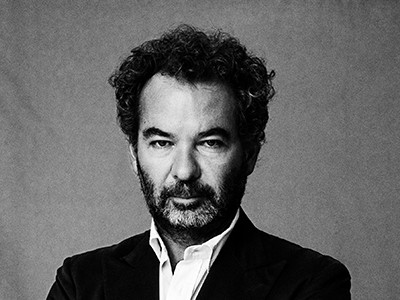

Milano, 7 dicembre 2020 (L&F) - Con una mossa a sorpresa Moncler acquisisce Stone Island: un deal che valorizza 1,15 miliardi di euro il brand fondato negli anni Ottanta da Massimo Osti e coltivato con cura da Carlo Rivetti fino all'accordo approvato all'unanimità dal board di Moncler. Sportswear Company, società titolare del marchio, è oggi detenuta dalla Rivetex di Rivetti al 50% e da altri soci riconducibili alla famiglia per un altro 20% e per il restante 30% da Temasek Holdings, fondo basato a Singapore. Nell’esercizio 2020 (novembre 2019 - ottobre 2020) Stone Island ha registrato un fatturato pari a 240 milioni, in crescita dell’1%, rispetto ai 237 milioni dell'anno prima. Ora l'obiettivo è raddoppiare le vendite in cinque anni, ha dichiarato in occasione della conference call con gli analisti il Cco, Luciano Santel. Grazie alla forza di Moncler, il marchio di Sportswear Company, arriverà in America e in Asia. "È un’unione – ha commentato il presidente e amministratore delegato di Moncler Remo Ruffini – che si concretizza in un momento difficile per l’Italia e per il mondo, quando tutto sembra incerto e imprevedibile. Credo però che sia proprio in questi momenti che si debbano stimolare nuove energie e nuove ispirazioni per progettare il domani.È un’unione di due brand italiani con gli stessi valori, lo stesso rigore gestionale, la stessa passione per l’innovazione, lo stesso amore per le proprie persone e la stessa voglia di futuro.

La celebrazione della resilienza di un Paese che nessuna crisi potrà mai fermare".

L'operazione avverrà per cassa e con azioni Moncler di nuova emissione. Il corrispettivo per l’acquisto delle azioni verrà versato per cassa da Moncler. I soci Spw si sono impegnati a sottoscrivere, per un controvalore pari al 50% del corrispettivo, 10,7 milioni di azioni di nuova emissione Moncler valorizzate a 37,51 euro per azione (che corrisponde al prezzo medio degli ultimi 3 mesi). Poiché l’obiettivo di Moncler è quello di acquisire alla data del closing dell’operazione l’intero capitale sociale di Spw, anche Temasek Holdings che, attraverso un proprio veicolo di investimento, detiene la residua partecipazione pari al 30% del capitale sociale di Spw, avrà diritto di aderire all’operazione. Potrà farlo agli stessi termini convenuti con Rivetti e con gli altri soci Spw, avendo però facoltà, riservata alla sola Temasek, di decidere se e in quale misura sottoscrivere azioni Moncler di nuova emissione nei limiti del 50% del corrispettivo in denaro ricevuto. Nel caso in cui Temasek scelga un corrispettivo solo in cassa, l’esborso complessivo per Moncler sarà pari a 748 milioni. Diversamente, Temasek potrà sottoscrivere sino ad un massimo di 4,6 milioni di azioni di nuova emissione di Moncler, sempre al prezzo di 37,51 euro per azione.

Le parti prevedono che l’operazione di acquisizione di Spw si conclusa entro il primo semestre 2021. Carlo Rivetti e gli altri soci Spw hanno comunicato di aver raggiunto un accordo con Ruffini Partecipazioni Holding che, "quale segno tangibile della condivisione del progetto industriale e del disegno strategico sottostante all’operazione", prevede che tutte le azioni di Moncler di nuova emissione da loro ricevute vengano conferite in Ruffini Partecipazioni, società che detiene una partecipazione rappresentativa del 22,5% del capitale di Moncler, con l'obiettivo di poter contribuire, anche quali soci stabili di Moncler, al successo dell’integrazione tra le due aziende. "E' un'alleanza tra due famiglie", ha detto infatti Ruffini. Rivetti, a seguito dell’esecuzione dell’operazione, entrerà a far parte del Consiglio di amministrazione di Moncler. A conclusione dell'operazione, ha evidenziato Ruffini, Moncler resterà cash neutral o cash positive. Per Equita si tratta di una "operazione interessante sia in termini strategici sia finanziari". In particolare risulterebbe "strategicamente opportuna in quanto offre a Moncler l`opportunità di accompagnare Stone Island in un processo di ampliamento geografico (oggi 80% del fatturato in Europa) e di rafforzamento della distribuzione diretta (oggi 78% del fatturato è wholesale) e del digitale, facendo leva su un marchio con un posizionamento forte e distintivo". La Borsa premia il titolo che chiude in rialzo dell'1,85% a 44 euro.